Kierowca, który porównuje oferty ubezpieczeń samochodu, może kupić OC nawet 517 zł taniej! W raporcie o cenach OC w 2015 roku prezentujemy wysokość składki w miastach wojewódzkich Polski u poszczególnych ubezpieczycieli. Dowiedz się, gdzie kupisz najtańsze OC, ile możesz stracić jeśli nie porównasz ofert oraz jakie zmiany w ubezpieczeniach komunikacyjnych wejdą w życie tym roku.

Najnowszy raport z danymi za 2017 rok znajdziesz TUTAJ.

Polisa OC – podstawowe informacje

Każdy posiadacz samochodu wie, że do kosztów związanych z jego utrzymaniem i eksploatacją doliczyć należy składkę za ubezpieczenie odpowiedzialności cywilnej. Wynika to z Ustawy o ubezpieczeniach obowiązkowych, UFG i PBUK. Dzięki polisie OC w sytuacji, w której będziesz sprawcą szkody, odpowiedzialność za poniesienie jej kosztów przejmuje zakład ubezpieczeń, w którym masz OC. Według ostatnich wyliczeń Gazety Wyborczej, statystyczny Polak wydaje na polisę OC średnio 427 złotych, co jest jedną z najniższych kwot w Europie.

Przypominamy czynniki, od których zależy wysokość składki ubezpieczeniowej:

- właściciel: jego wiek, doświadczenie i uzyskane zniżki za bezszkodową jazdę lub zwyżki za wysoką szkodowość

- pojazd: modelu pojazdu, jego wiek, przebieg, pojemność silnika

- miejsce rejestracji lub użytkowania pojazdu: składka będzie wyższa dla samochodu użytkowanego w dużym mieście niż dla tego samego auta w mniejszej miejscowości

Do powyższych czynników należy dodać jeszcze jeden, bardzo ważny: ceny OC w różnych towarzystwach ubezpieczeń. Dla tego samego kierowcy, pojazdu i miejsca rejestracji stawki mogą się znacząco różnić.

W związku z tym przypominamy raport Akademii ubezpieczeń Punkta z 2014 roku, w którym przedstawiliśmy ceny OC dla 30-letniego kierowcy z maksymalnymi zniżkami, poruszającego się 10-letnim fordem focusem. Spośród miast wojewódzkich, w lutym 2014 roku najtaniej przykładowy kierowca mógł ubezpieczyć swój pojazd w Rzeszowie – roczna polisa w Liberty Direct (obecnie Liberty Ubezpieczenia*) kosztowałaby go jedynie 297 złotych. Co zaskakujące, najdrożej przyszłoby mu zapłacić nie w Łodzi czy Warszawie, które pod względem kolizji i wypadków są najniebezpieczniejszymi miastami w Polsce ale we Wrocławiu – tam Generali wyceniło wysokość składki aż na 803 złote! Ten sam samochód i kierowca, a różnica ponad 500 złotych.

Czytaj także: Wypadki drogowe w polskich miastach 2014 roku. W Łodzi znowu najniebezpieczniej! [RAPORT]

Jakie ceny szykują ubezpieczyciele w tym roku?

Ceny OC w 2015 roku. Gdzie kupisz najtańsze OC?

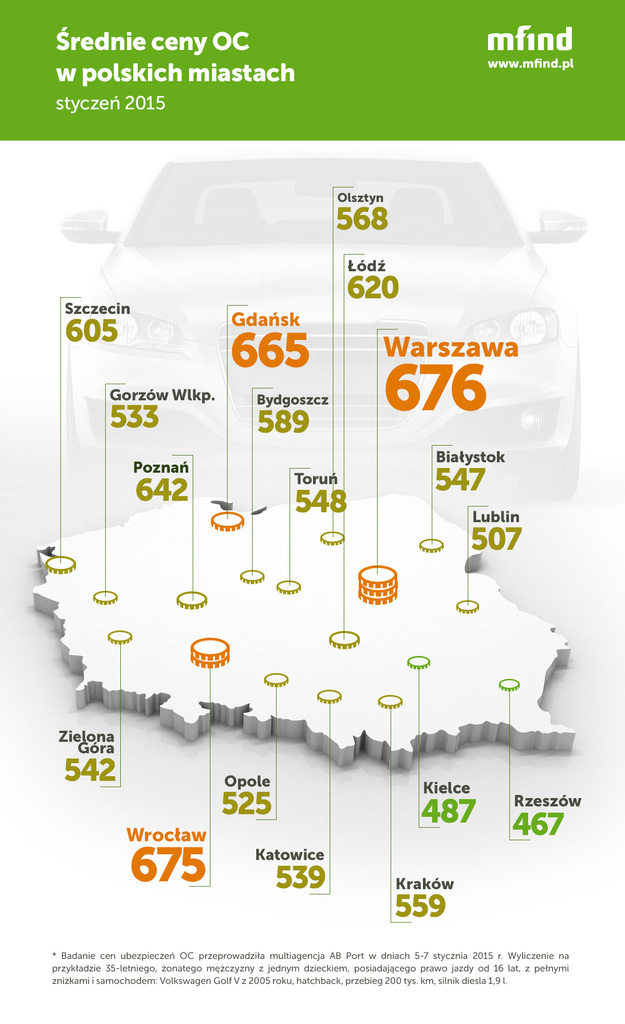

Poniżej przedstawiamy kalkulację składek za OC dla 35-letniego mężczyzny, który porusza się Volkswagenem Golfem w wersji hatchback z 2005 r. Kierowca ma pełne zniżki na OC , jego pojazd to diesel z silnikiem 1.9, który przejechał 210 000 km, a wartość auta to 20 000 zł. Oprócz tego, w stosunku do ubiegłorocznego raportu rozszerzyliśmy listę ubezpieczycieli oraz zwiększyliśmy liczbę miast, dla których skalkulowano składki. Kalkulację sporządzili specjaliści z multiagencji AB Port.

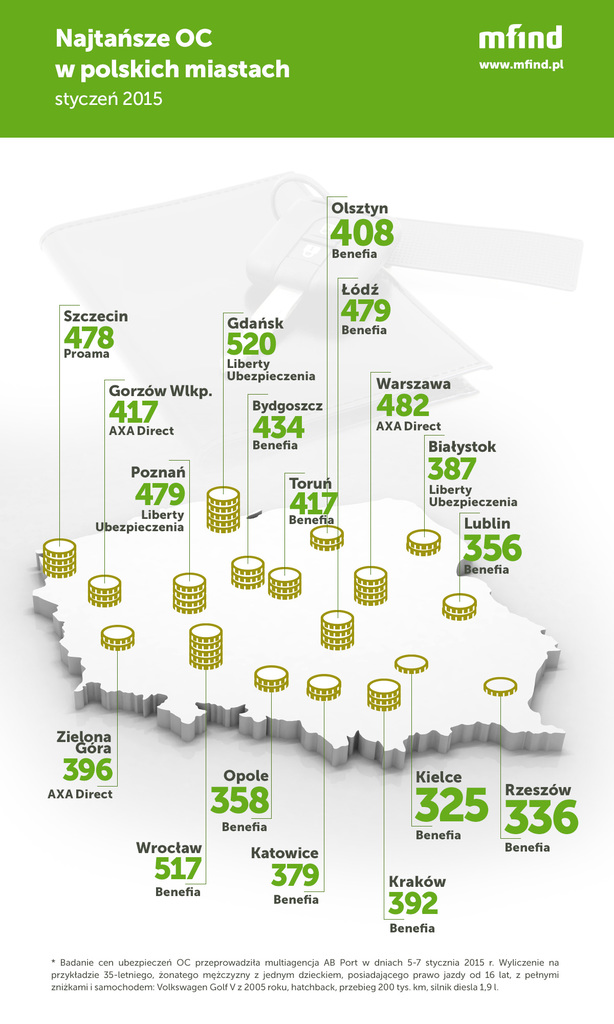

Najtańsze OC w Benefii dla mieszkańca Kielc lub Rzeszowa

Spośród towarzystw ubezpieczeniowych, stawki za OC poddaliśmy analizie, bezapelacyjnym numerem 1. jeśli chodzi o najniższe ceny jest Benefia – firma wchodząca w skład Vienna Insurance Group. W aż 11 miastach ten ubezpieczyciel oferuje naszemu przykładowemu kierowcy najniższe składki. Najtańsze OC kupi mieszkaniec Kielc lub Rzeszowa. Koszt polisy W Kielcach to wydatek 325 złotych. W Rzeszowie jest tylko nieznacznie drożej – OC w Benefii kosztuje tam 336 złotych. Oprócz tego, polisę w Benefii za mniej niż 400 złotych nasz kierowca mógłby znaleźć w Opolu, Katowicach, Krakowie i Lublinie.

Wśród najtańszych ubezpieczycieli jest jeszcze Liberty Ubezpieczenia (dawniej Liberty Direct). Najniższą składkę spośród porównywanych firm proponuje w 3 miastach: w Poznaniu (479 zł), Gdańsku (520 zł) i Białymstoku (387 zł).

AXA Direct również oferuje najniższe ceny w 3 miastach: w Zielonej Górze (396 zł), Gorzowie Wielkopolskim (417 zł) i Warszawie (482 zł).

Podobnie jak w ubiegłym roku, za całkiem niedużą kwotę auto można ubezpieczyć w Proamie, która ma najkorzystniejszą ofertę w Szczecinie (478 zł).

Najdrożej za OC zapłacą kierowcy w największych miastach: Warszawie, Wrocławiu, Gdańsku i Poznaniu

Tutaj niespodzianek nie ma – najdrożej jest w największych miastach, w których ryzyko wystąpienia zdarzenia drogowego jest znacznie większe niż w mniejszych miejscowościach. Liderami jeśli chodzi o najwyższe składki są, podobnie jak w zeszłym roku, Warszawa, Wrocław, Gdańsk oraz Poznań.

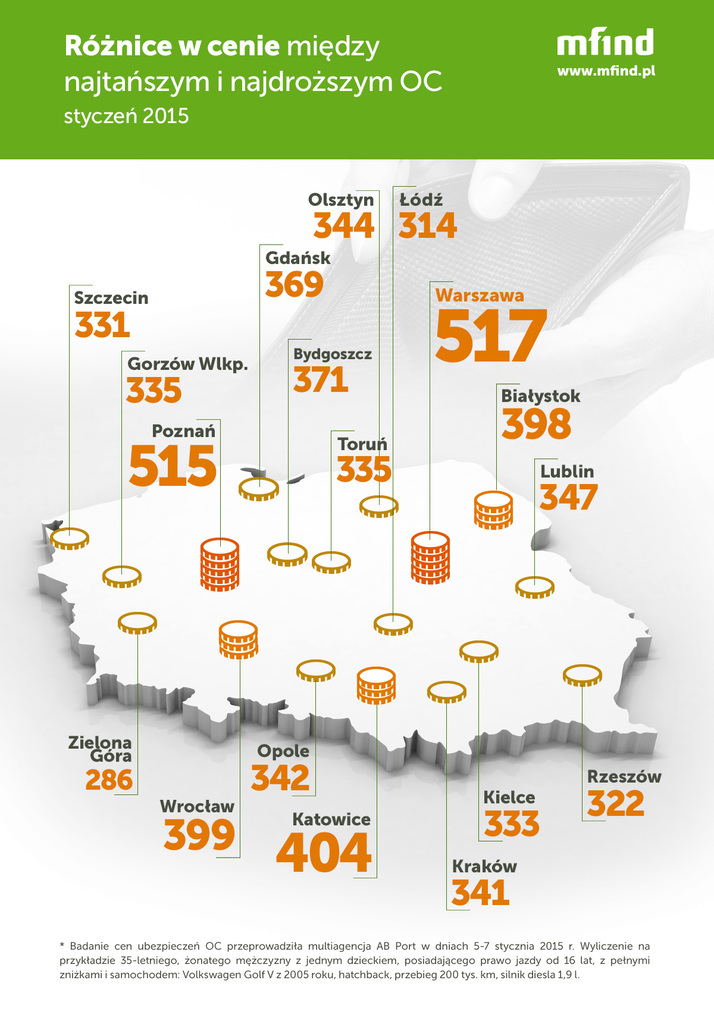

Nie ma natomiast wyraźnego lidera jeśli chodzi o najdroższe towarzystwo ubezpieczeń, jak to było w przypadku najtańszej Benefii. Najdrożej nasz kierowca ubezpieczyłby auto mieszkając w Warszawie i decydując się na ofertę firmy Concordia. Musiałby wtedy wydać aż 999 zł, co jest ceną ponad dwukrotnie wyższą niż ta oferowana przez AXA Direct (dla Warszawy są to 482 zł). Prawie tak samo dużo kosztowałaby go polisa wykupiona w TUW TUZ w Poznaniu – 994 zł Niewiele mniej, bo 916 zł kosztowałaby polisa OC we Wrocławiu w towarzystwie Compensa. Z kolei w Łodzi najwyższą składkę OC ma PZU – 793 zł.

W tych miastach rozpiętość między ofertami ubezpieczycieli jest największa i może sięgać nawet 400-550 złotych, więc poruszający się po nich kierowcy, którzy muszą kupić OC, powinni dokładnie porównać dostępne na rynku oferty.

Jeśli natomiast przyjąć, że średnia, czyli 572 złote, wyliczona na podstawie zaprezentowanych cen we wszystkich miastach, jest orientacyjną ceną rynkową za polisę OC dla przykładowego kierowcy, to najbliżej takiej wartości będą uśrednione ceny ze wszystkich miast w firmie Gothaer (średnia cena: 563 zł). oraz Ergo Hestia (średnia cena: 580 zł).

Najtańsze i najdroższe firmy ubezpieczeniowe

Średnie ceny ubezpieczenia OC pomiędzy najdroższym TUW TUZ a najtańszą Benefią różnią się o ponad 300 złotych! Można zauważyć, że wśród najtańszych ubezpieczycieli jest kilka renomowanych firm, natomiast wysokimi cenami OC odstraszają klientów mieszkających w miastach mało popularne w Polsce towarzystwa ubezpieczeń wzajemnych. Nie jest więc prawdą, że mało znany ubezpieczyciel zawsze będzie miał tańszą ofertę. Największe polskie firmy ubezpieczeniowe, PZU i Warta, ze swoimi średnimi cenami OC w miastach plasują się w środku rankingu. Uniqa, która koncentruje się na ubezpieczaniu nieruchomości czy Concordia znana jako ubezpieczyciel dla rolników, nie stają do walki w wojnie cenowej na rynku OC pojazdów. W rywalizacji na najtańsze OC biorą udział ci ubezpieczyciele, którzy sprzedają przede wszystkim polisy komunikacyjne. Uniqa jako jedyny ubezpieczyciel proponuje naszemu przykładowemu kierowcy polisę w cenie 658 zł we wszystkich miastach wojewódzkich.

Nie przepłacaj, porównaj ceny OC!

W przypadku ubezpieczenia OC każda firma oferuje taki sam zakres odpowiedzialności, ale ceny różnią się bardzo. Klient, który co roku odnawia ubezpieczenie w tym samym towarzystwie, może na tym stracić, bo ubezpieczyciele, podobnie jak firmy telekomunikacyjne, nie doceniają lojalnych klientów, ale starają się skusić niższymi składkami nowych. Przed zakupem OC warto zatem porównać ceny na przykład w porównywarce ubezpieczeń lub u dobrego multiagenta, aby nie przepłacić.

Warto pamiętać, że prawdopodobnie ceny polis OC będą się w ciągu tego roku jeszcze kilkukrotnie zmieniać, a dokładnie – będą wzrastać. Będą one jednak rosły stopniowo i w różnych towarzystwach w różnym stopniu, ponieważ wynika to z polityki danego towarzystwa i z analizy szkodowości. Zatem klienci zainteresowani zakupem OC powinni dla własnego dobra porównywać ceny. O tym, co wpłynie w 2015 roku na wzrost składek, przeczytasz poniżej.

Bezpośrednia likwidacja szkód (BLS) – nowy standard ubezpieczeniowy

Ostatnie kilka tygodni dla kierowców upłynęło pod znakiem widma informacji o tym, że w 2015 roku mogą się oni spodziewać znacznych podwyżek za polisy OC. Jednym z powodów wzrostu cen ubezpieczeń komunikacyjnych jest bezpośrednia likwidacja szkód (BLS). O co chodzi? Najprościej wytłumaczyć BLS jako ułatwienie dla klienta danego zakładu ubezpieczeń. Do tej pory po kolizji poszkodowany, który chciał uzyskać odszkodowanie, zgłaszał się do zakładu ubezpieczeń, w którym polisę wykupioną miał sprawca. Spotykały się zatem dwie strony, które nie miały ze sobą nic wspólnego, co wpływało na wzajemne relacje. Poszkodowany czuł się jak petent – wszak nie był klientem zakładu ubezpieczeń sprawcy. Z kolei ubezpieczyciele wypłacający odszkodowania podejrzliwie spoglądali na zgłaszających szkodę kierowców, doszukując się prób wyłudzenia. Efektem tego były liczne spory między ubezpieczycielami a poszkodowanymi w związku z zaniżonymi lub wypłacanymi z opóźnieniem (po ponad 30 dniach) odszkodowaniami, które swój finał miały u Rzecznika Ubezpieczonych lub w sądzie.

Bezpośrednia likwidacja szkód działa zgoła odmiennie i polega na tym, że poszkodowany zgłasza szkodę swojemu zakładowi ubezpieczeń i to on wypłaca mu odszkodowanie. W praktyce wygląda to tak, że macierzysty ubezpieczyciel wycenia szkodę, wypłaca swojemu klientowi odszkodowanie, a potem sam rozlicza się z firmą, w której polisę ma sprawca. Takie rozwiązanie jest z pewnością korzystne dla kierowcy, który dzięki temu oszczędza swój czas i nerwy związane z koniecznością kontaktu z innym towarzystwem. Dodatkowo BLS jest świetnym krokiem poprawiającym wizerunek zakładu ubezpieczeń. Jego klienci zyskują bowiem przekonanie, że firma, którą wybrali, działa kompleksowo i dba o ich interes.

Dlatego w kwietniu 2014 roku na wprowadzenie takiego systemu likwidacji szkód zdecydowało się PZU. Od tego momentu z takiej możliwości skorzystało już około 10 000 klientów tej firmy, jednocześnie dając do zrozumienia, że taka metoda cieszy się dużym zainteresowaniem i ma ogromny potencjał. To novum było na początku mocno krytykowane przez inne firmy ubezpieczeniowe.

Jednak niektórzy ubezpieczyciele zaczęli szybko zmieniać zdanie i postanowili wprowadzić podobne rozwiązania. I tak do swojej oferty model BLS wprowadziło towarzystwo ubezpieczeń Uniqa, a także firma Allianz. W Allianz jednak możliwość skorzystania z BLS obwarowana jest koniecznością posiadania pakietu OC+AC. Warto wspomnieć, że faktycznym prekursorem tego rozwiązania jest Warta, która możliwość wypłaty odszkodowania za pomocą BLS oferuje swoim klientom od jesieni 2013 roku, z obecną sumą ubezpieczenia w wysokości 500 000 zł (na początku było to jedynie 5 000 zł). Z metody BLS mogą skorzystać również klienci niewielkiego zakładu ubezpieczeń InterRisk, jednak tu usługa InterCasco umożliwiająca bezpośrednią likwidację szkody jest dodatkowo płatna. Za dopłatą 10 zł bezpośrednią likwidację szkód mogą mieć także klienci Compensy. Pozostałe towarzystwa ubezpieczeniowe, które przystąpiły do porozumienia BLS to: Ergo Hestia, Concordia Ubezpieczenia, Aviva (obecnie Allianz), Liberty Ubezpieczenia, Gothaer oraz AXA Direct.

Klienci, którzy mają możliwość skorzystania z BLS, muszą pamiętać o pewnych ograniczeniach, które stosują ubezpieczyciele. Żeby można było zgłosić szkodę w swoim zakładzie ubezpieczeń, muszą zostać spełnione następujące warunki:

- w zdarzeniu wziąć udział mogą maksymalnie 2 pojazdy

- nie wystąpiły szkody na osobie

- sprawca musi być ubezpieczony w polskim towarzystwie

- szkoda musi mieć miejsce na terenie Polski

Konieczność reform w systemie likwidacji szkód i zwiększająca się popularność modelu BLS spowodowała, że w maju minionego roku Polska Izba Ubezpieczeń podjęła decyzję o wdrożeniu tego systemu na całym rynku.

Kiedy kierowcy mogą spodziewać się pełnego wdrożenia BLS? Analityk Polskiej Izby Ubezpieczeń, Marcin Tarczyński nie podaje konkretnej daty: – Oficjalny termin wejścia w życie BLS będziemy mogli podać po zakończeniu testów wszystkich narzędzi i dopięciu kształtu umowy pomiędzy ubezpieczycielami. Oznacza to, że proces wdrażania może potrwać jeszcze kilka miesięcy a BLS powinien być dostępny dla większości kierowców w okolicach III kwartału 2015 roku. Dla większości, ponieważ, jak podaje Marcin Tarczyński, do tej pory porozumiały się w tej sprawie zakłady ubezpieczeń reprezentujące 90% rynku OC pojazdów mechanicznych w Polsce.

Ograniczenia dotyczące bezpośredniej likwidacji szkody mają być początkowo takie same jak te, które praktykują firmy ubezpieczeniowe stosujące BLS obecne. – W każdym kraju wprowadzenie BLS na początku wiązało się z ograniczeniami, a następnie system był rozszerzany. W Polsce będzie podobnie – zastrzega Tarczyński. Można się zatem spodziewać, że w przyszłości możliwość likwidacji szkody w ramach BLS będzie obejmowała coraz więcej kategorii zdarzeń drogowych.

Dzięki temu rozwiązaniu polskim kierowcom na pewno będzie łatwiej. Bezpośrednia likwidacja szkód oszczędzi ich czas i nerwy. Większość zdarzeń na polskich drogach to kolizje, a więc otrzymanie odszkodowania za szkody powstałe w ich wyniku będzie uproszczone. Równość kierowców pod względem możliwości skorzystania z BLS z pewnością poprawi wizerunek firm ubezpieczeniowych. Mimo że zdaniem Marcina Tarczyńskiego BLS sam w sobie nie jest czynnikiem podnoszącym ceny, to jednak nie sposób oprzeć się wrażeniu, że wprowadzenie tego modelu likwidacji pośrednio na nie wpłynie, co potwierdza Anna Materna, Dyrektor Biura Ubezpieczeń Detalicznych w Gothaer: – Wzrost wysokości składek może spowodować wprowadzenie bezpośredniej likwidacji szkód – ten wzrost w dużym stopniu będzie związany z koniecznością dopasowania systemów informatycznych, wdrożeniem systemu rozliczeń i raportowania spójnego dla wszystkich uczestników tego modelu.

Wyższe składki powinny jednak zostać zrekompensowane przez szybszą likwidację szkody i zaoszczędzony czas. Co prawda na ostateczne wyniki funkcjonowania BLS na polskim rynku przyjdzie nam jeszcze poczekać i zapewne nie raz pomarudzić, ale efekt finalny powinien być zbliżony do standardów w niektórych krajach zachodnich takich jak Belgia czy Francja, gdzie BLS z powodzeniem funkcjonuje od dłuższego czasu.

Wytyczne KNF dotyczące likwidacji szkód komunikacyjnych – odpowiedź na nieprawidłowości

Nie tylko zmiany proponowane przez PIU będą miały wpływ na rynek samochodowego OC w tym roku. Do poprawy jakości usług oferowanych przez zakłady ubezpieczeń swoją rękę przyłożyła też Komisja Nadzoru Finansowego (KNF). Już w połowie ubiegłego roku KNF przedstawił projekt 21 wytycznych, którymi powinny kierować się firmy ubezpieczeniowe w zakresie likwidacji szkód komunikacyjnych. Co ma się zmienić? Celem tych wytycznych jest przede wszystkim sprawiedliwa i korzystna dla kierowców likwidacja szkód komunikacyjnych. Z dokumentu, w którym powyższe wytyczne zostały podzielone na trzy grupy, dla kierowców najistotniejsza jest ostania grupa dotycząca sposobu ustalania wysokości świadczenia. Poniżej najważniejsze kwestie zawarte w wytycznych KNF.

- Zakłady ubezpieczeń nie powinny stosować amortyzacji części. Amortyzacja, czyli wskaźnik zużycia danej części, która w wyniku powstania szkody uległa zniszczeniu, była dotąd zmorą kierowców. Ubezpieczyciele, chcąc ponieść jak najmniejsze straty, nie dość że wyceniali szkody na podstawie najtańszych na rynku części (zamienników), to jeszcze bardzo chętnie wykorzystywali amortyzację do obniżenia wypłaconego odszkodowania.

- Wycena powstałej szkody ma być dokonywana na podstawie dostępnych (a nie jak to bywało najtańszych) na rynku części oraz faktycznych stawek za robociznę.

- Ze względu na szczególny interes poszkodowanego ubezpieczyciel powinien m.in. dokonywać wyceny na podstawie oryginalnych części serwisowych. Przykładowo, kierowca będzie mógł zażądać takiej właśnie wyceny, jeśli jego samochód był dotychczas serwisowany w autoryzowanych stacjach obsługi (ASO).

- Poszkodowany swobodnie będzie mógł wybrać warsztat, w którym będzie chciał dokonać naprawy (wariant serwisowy).

- Ubezpieczyciel ma pomóc kierowcy w znalezieniu takiego warsztatu w miejscu jego zamieszkania, który naprawi pojazd za proponowane odszkodowanie, jeśli sam poszkodowany takiego warsztatu nie znajdzie.

- Ubezpieczyciele nie będą mogli uchylać się od wypłacania odszkodowania z tytułu utraty wartości handlowej pojazdu. Każde zdarzenie, którego efektem jest uszkodzenie pojazdu powoduje utratę jego wartości. A zatem poszkodowanemu będzie przysługiwało nie tylko prawo do odzyskania odszkodowania w zakresie poniesionej szkody w pojeździe, ale również wypłata kwoty będącej różnicą wartości samochodu przed i po zdarzeniu.

- Ubezpieczyciel ma pomóc poszkodowanemu w zagospodarowaniu pozostałości pojazdu w przypadku powstania szkody całkowitej, np. poprzez przedstawienie oferty ich zakupu za cenę zgodną z wyceną ubezpieczyciela.

- Zakład ubezpieczeń powinien indywidualnie rozpatrywać wnioski o zwrot kosztów najmu pojazdu zastępczego.

Wszystko to ma na celu przerwanie praktyk zaniżania odszkodowań przez ubezpieczycieli – Wprowadzenie przez KNF wytycznych dotyczących likwidacji szkód z ubezpieczeń komunikacyjnych spowoduje – jak szacuje rynek – wzrost wysokości wypłacanych odszkodowań o około 20%, a to w znacznym stopniu przełoży się na wzrost składek za OC – tłumaczy Anna Materna (Gothaer).

Wytyczne KNF obligują również ubezpieczycieli do terminowej wypłaty odszkodowania. Zgodnie z prawem jest to 30 dni i tego terminu firmy ubezpieczeniowe powinny się trzymać. Niestety w ostatnim czasie pojawiało się coraz więcej zażaleń poszkodowanych w związku z nieterminowością. Na tym polu KNF już działa i sukcesywnie nakłada na zakłady ubezpieczeń kary za opóźnianie wypłat odszkodowania. Wytyczna ma być kolejnym batem na opieszałość ubezpieczycieli.

Na wprowadzenie w życie 21 wytycznych KNF dał towarzystwom ubezpieczeń czas do 31.03.2015. W myśl zasady „zastosuj lub wyjaśnij”, każdorazowe niezastosowanie się do powyższych zasad będzie musiało mieć solidne uzasadnienie.

Pełna lista wytycznych znajduje się pod tym linkiem.

Droższe OC, czyli koniec wojny cenowej

Niewielu kierowców zdaje sobie sprawę z tego, że stosunkowo niskie ceny OC pojazdów w porównaniu do innych krajów Unii Europejskiej nie są odzwierciedleniem sytuacji na rynku, ale wynikają z wojny cenowej, którą ubezpieczyciele prowadzą od kilku lat. Jako że warunki polis OC posiadaczy pojazdów są określone ustawowo, to każdy zakład ubezpieczeń ma w swojej ofercie ten sam zakres ubezpieczenia. Efektem tego był wyścig, który wygrywała ta firma, która zaproponowała kierowcy ubezpieczenie w najniższej cenie. Nic zatem dziwnego, że od kilku lat ubezpieczyciele nie tylko nie zarabiają na polisach OC ale nawet ponoszą straty w tym segmencie. W 2013 roku ta strata wyniosła 266 mln złotych, a rok wcześniej była jeszcze większa i wyniosła 467 mln złotych łącznie wśród firm, które sprzedawały polisy OC! Cierpieli na tym wszyscy, a przede wszystkim kierowcy. Niskie ceny OC przekładały się na niską jakość obsługi i zaniżane odszkodowań, bo firmy ubezpieczeniowe nie chciały powiększać strat. Mniejsze zakłady ubezpieczeń starały się ratować sprzedażą wiązaną i oferowały polisy typu autocasco tylko w pakiecie z OC.

Zmiany na rynku OC, które są wynikiem działań PIU oraz KNF, mają tę sytuację poprawić, czyli spowodować, że ceny OC nie będą zaniżane. Składki za polisy mogą pójść w górę nawet o połowę, jak ocenia Anna Materna z Gothaer: – Wzrost składek z ubezpieczenia OC posiadaczy pojazdów mechanicznych może wynieść w niektórych przypadkach nawet 50%. Ale jednocześnie uspokaja – Jednak wątpię, by tak duża podwyżka nastąpiła szybko i jako jednorazowe działanie rynku.

Bezpośrednia likwidacja szkód i wytyczne KNF mają polepszyć sytuację kierowców i ich relacje z zakładami ubezpieczeń. Taki kierunek ewolucji rynku ubezpieczeń odpowiedzialności cywilnej wydaje się być konieczny, ponieważ praktyka wskazuje, że wybór najtańszego OC finalnie okazuje się zmorą dla poszkodowanego, czyli najczęściej dla innego kierowcy. Posiadacze aut powinni zatem pamiętać, że nowe zasady, które wpłyną na wysokość składek nie są atakiem na ich portfele, ale mają przyczynić się do ich większego komfortu i poczucia bezpieczeństwa – W dłuższej perspektywie składki za OC muszą wzrosnąć, aby w pełni pokryć powiększające się roszczenia poszkodowanych – wyjaśnia Agnieszka Rosa z PZU.

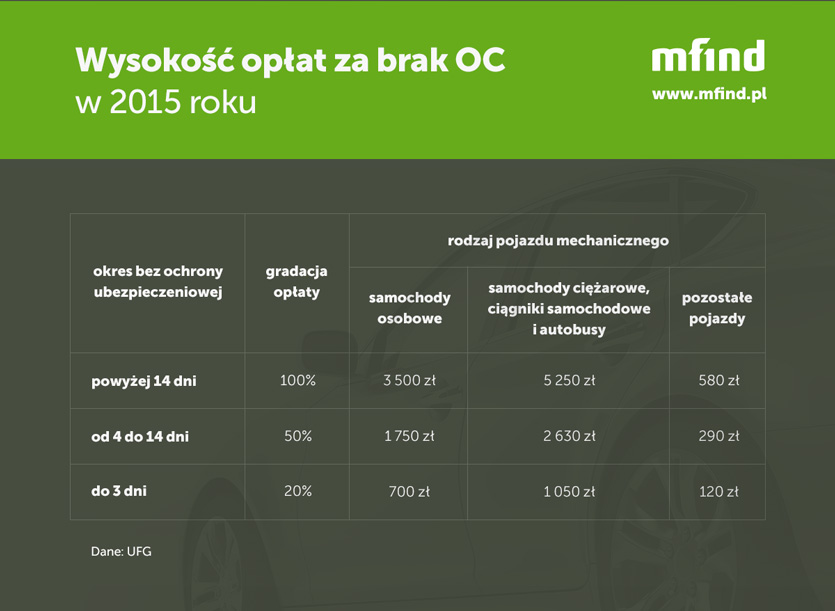

W 2015 roku kary za brak OC będą wyższe

Zgodnie z Ustawą o ubezpieczeniach obowiązkowych, UFG i PBUK brak ubezpieczenia OC pojazdu grozi karą nakładaną przez Ubezpieczeniowy Fundusz Gwarancyjny. Wysokość kary za brak obowiązkowego ubezpieczenia OC jest uzależniona od minimalnej płacy w danym roku. Zgodnie z Rozporządzeniem Rady Ministrów z dnia 11 września 2014 r., minimalne wynagrodzenie w 2015 roku wzrośnie z 1680 zł brutto do 1750 zł brutto, a wraz z nim zwiększą się również opłaty karne za brak OC.

Nieubezpieczeni właściciele samochodów osobowych zapłacą dwukrotność minimalnej płacy, posiadacze samochodów ciężarowych i autobusów – trzykrotność, a właściciele innych pojazdów, czyli np. motocykli – 1/3 minimalnego wynagrodzenia. Oprócz minimalnej pensji i rodzaju pojazdu, na wysokość kar ma również wpływ okres pozostawania bez ważnej polisy OC. W przypadku braku polisy tylko przez kilka dni, właściciel pojazdu zapłaci część kary.

Poniżej tabela informująca o tym, ile trzeba będzie zapłacić za brak OC w 2015 roku.

UFG oszacował, że po polskich drogach porusza się około 250 tysięcy pojazdów bez ważnego OC, co stanowi około 1 proc. pojazdów zarejestrowanych w Polsce. Mimo że coraz trudniej uchylić się od obowiązku ubezpieczeniowego, to sprawozdanie UFG za III kwartały 2014 roku pokazuje, że problem nadal jest spory. Przez kierowców, którzy nie mieli wykupionego ubezpieczenia a byli sprawcami szkód, Fundusz wypłacił poszkodowanym prawie 48 mln złotych. Kwota ta zapewne wzrośnie o kilkanaście milionów, kiedy znane będą dokładne dane za cały 2014 rok. Jednak coraz skuteczniejsza polityka UFG w walce z nieubezpieczonymi kierowcami może spowodować, że przynajmniej w związku z tym składki uczciwych kierowców nie wzrosną. Dlaczego?

Dużą część środków, jakimi dysponuje UFG, stanowią bowiem składki, które wpłacają ubezpieczyciele, aby Fundusz mógł wypłacać odszkodowania w sytuacjach, w których sprawcą jest kierowca bez OC. Im więcej takich “gapowiczów”, tym więcej odszkodowań, a im więcej odszkodowań, tym więcej muszą wpłacać na konto UFG ubezpieczyciele. W rezultacie tracą na tym kierowcy posiadający OC, bo firmy ubezpieczeniowe podnoszą ich składki, aby powetować sobie straty. Dlatego skuteczne działania UFG są ważne nie tylko ze względu na bezpieczeństwo uczestników ruchu drogowego, ale i ze względu na szanse obniżenia składek na OC, w które wkalkulowane są wpłaty na rzecz UFG.

Według raportu KNF w 2013 roku firmy ubezpieczeniowe wypłaciły odszkodowania z tytułu OC pojazdów mechanicznych w kwocie około 5,5 mld złotych, co stanowi wzrost w stosunku do roku 2012 o 1,20%. Kwota robi wrażenie i należy pamiętać, że duża szkodowość kierowców na polskich drogach również ma przełożenie na wysokość płaconych składek. W związku z tym, zanim zaczniemy marudzić pod nosem, że czekają nas kolejne podwyżki za ubezpieczenia OC, zastanówmy się, co każdy z nas, kierowców może zrobić, aby było nie tylko bezpieczniej, ale i taniej.

Na korzyści, które mają przynieść planowane zmiany trzeba będzie jeszcze trochę poczekać. Rok 2015 będzie okresem przejściowym, który może wskazać pewne tendencje rozwoju rynku ubezpieczeń komunikacyjnych w ciągu najbliższych kilku lat. Zalecając umiarkowany optymizm życzymy szerokiej i bezpiecznej drogi w Nowym Roku!

SZUKASZ NAJTAŃSZEGO OC? PORÓWNAJ OFERTY WIELU TOWARZYSTW W PORÓWNYWARCE Punkta I KUP POLISĘ ONLINE

* W związku z przeniesieniem działalności Liberty Seguros Compania de Seguros y Reaseguros S.A. Oddział w Polsce do AXA Ubezpieczenia TUiR S.A. wszystkie umowy ubezpieczenia, polisy oraz cały portfel produktowy Liberty Ubezpieczenia zostały przeniesione do AXA Ubezpieczenia. Marka Liberty Ubezpieczenia oficjalnie zostaje wycofana z polskiego rynku z dniem 1 kwietnia 2017 r.

| Aviva i Allianz razem od 2 lipca! Ubezpieczalnie łączą się w Polsce pod jedną marką! |

| Masz ubezpieczenie w Aviva? Od 2 lipca 2022 r. Aviva i Allianz łączą się pod wspólną nazwą – Allianz. Grupa Allianz to jeden z wiodących ubezpieczycieli na świecie, obsługujący 126 mln klientów w ponad 70 krajach. Co to oznacza dla klientów? Twoje ubezpieczenie jest nadal ważne, a wszystkie podpisane umowy obowiązują jak dotychczas! |

Wszystkie treści prezentowane na łamach niniejszej witryny internetowej mają charakter wyłącznie informacyjno-edukacyjny, stanowiąc wyraz osobistych poglądów ich autora/ów oraz nie nie powinny stanowić podstawy przy podejmowaniu decyzji biznesowych, inwestycyjnych, lub podatkowych, za które to decyzje właściciel strony internetowej ani autorzy nie ponoszą jakiejkolwiek odpowiedzialności.

Podobne artykuły

Likwidacja szkód komunikacyjnych z OC zmienia się, ale powoli i opornie - to wnioski po pierwszych miesiącach obowiązywania wytycznych KNF. Poszkodowani ciągle skarżą się na zaniżone odszkodowania. Dowiedz się, co Twój ubezpieczyciel powinien zrobić przy ustalaniu wysokości odszkodowania i jego wypłacie.

Od kwietnia 2015 roku osiem firm ubezpieczeniowych oferuje bezpośrednią likwidację szkód (BLS) z OC. Jeśli masz ubezpieczenie w tych towarzystwach, a będziesz miał szkodę z winy innego kierowcy, możesz ją zgłosić do swojego ubezpieczyciela. Sprawdź, jakie to firmy i jakie warunki trzeba spełnić, aby szkoda mogła być likwidowana bezpośrednio.

Nawet 20 milionów polskich kierowców może odczuć w tym roku podwyżkę cen OC, nawet jeśli jeździli bezszkodowo. Potwierdzają to m.in. wyniki najnowszego raportu mfind - OC zdrożało średnio o jedną piątą w porównaniu z ubiegłym rokiem. Wyjaśniamy 6 powodów, dlaczego nieubłaganie nadchodzi kres niskich cen ubezpieczenia OC posiadaczy pojazdów mechanicznych.

Najchętniej czytane

Prognozowana średnia cena za OC w marcu 2026 r. wynosi 668 zł – wynika z wewnętrznych danych Punkty. Choć w ostatnich miesiącach ceny polis ustabilizowały się, różnice pomiędzy stawkami za ubezpieczenie są ogromne. Jedni płacą zaledwie nieco ponad 500 zł, inni – więcej niż 1600 zł. Gdzie znaleźć najtańsze OC w Polsce i jak obniżyć koszty ubezpieczenia samochodu? Odpowiadamy na podstawie najnowszych danych z rynku.

Przerwy w dostawach prądu, tysiące zerwanych dachów, a nawet całkowicie zniszczonych domów. To skutki orkanów, które coraz częściej przetaczają się przez Polskę, zostawiając za sobą potężne straty. Naprawa szkód będzie mniej dotkliwa, jeśli otrzymasz odszkodowanie z ubezpieczenia nieruchomości na wypadek wichur. Ile kosztuje i jak działa ubezpieczenie na wypadek silnego wiatru, huraganu i trąby powietrznej?

W 2025 roku kierowców w Polsce czekają istotne zmiany w przepisach dotyczących badań technicznych pojazdów. Ministerstwo Infrastruktury planuje wprowadzenie nowych regulacji, które obejmą m.in. podwyżkę opłat za obowiązkowe przeglądy techniczne oraz zaostrzenie procedur ich przeprowadzania.