Polisa na życie, ubezpieczenie od utraty pracy, ubezpieczenie mieszkania - bank, w którym staramy się o kredyt hipoteczny ma prawo zaoferować nam dodatkowe polisy ubezpieczeniowe. Czy musimy z nich korzystać? Na pewno nie ze wszystkich. Warto więc wiedzieć, co dają nam poszczególne ubezpieczenia, w jaki sposób chronią nasze interesy i jak działają. Które dodatkowe ubezpieczenia warto mieć, a które to tylko marketing?

Choć świadomość Polaków w temacie kredytów hipotecznych z roku na rok rośnie, wciąż dość popularna jest obiegowa opinia o bankach, które „wciskają” swoim klientom dodatkowe ubezpieczenia do kredytu – niezbyt dobre, mało zrozumiałe i niekoniecznie potrzebne. Z badań opublikowanych przez prof. Dominikę Maison z Uniwersytetu Warszawskiego w 2015 roku wynika, że aż 85% Polaków twierdzi, że ubezpieczyciele oferują im niepotrzebne i niezrozumiałe polisy. Na szczęście dużo lepiej jest z zaufaniem do banków, aż 62% Polaków twierdzi, że ufa tego typu instytucjom (badanie „Reputacja sektora bankowego 2017”, Kantar TNS dla Związku Banków Polskich, marzec 2017).

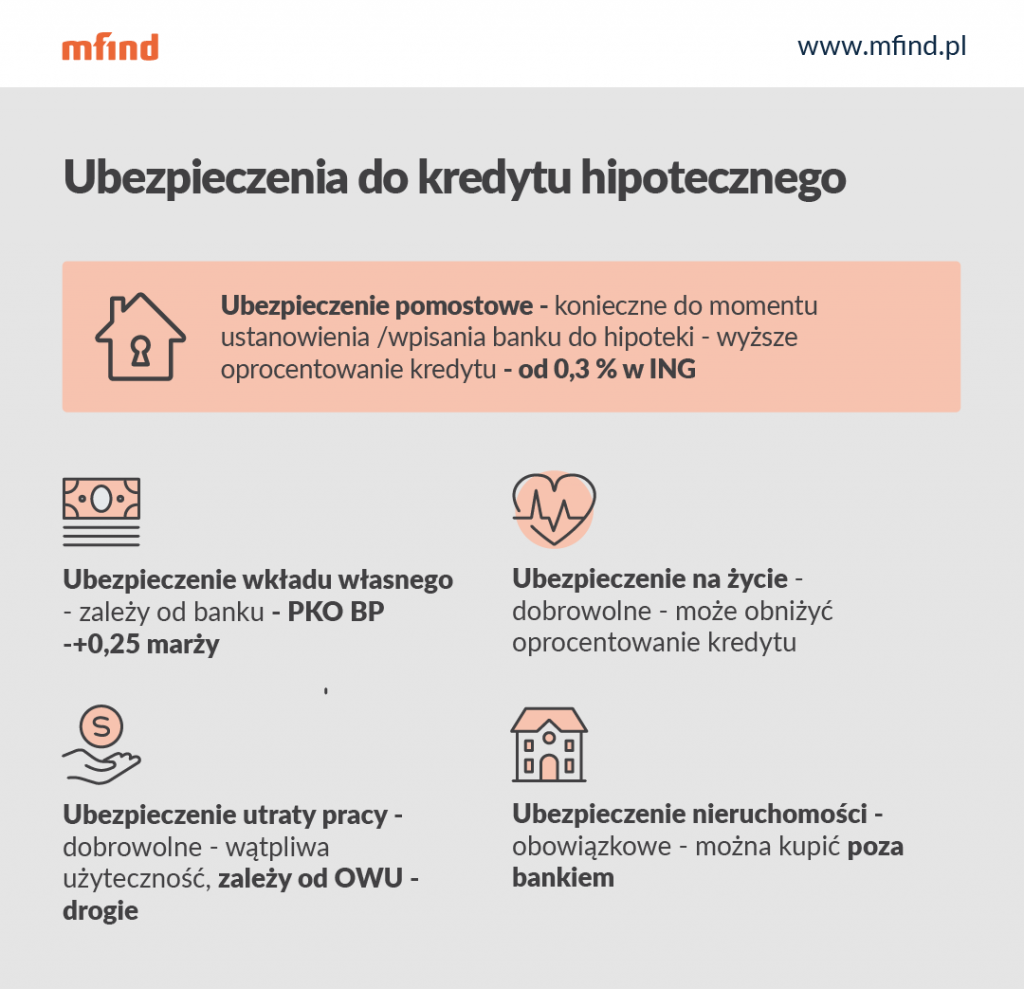

Jak więc jest z tymi ubezpieczeniami? Warto wiedzieć, że pod pojęciem „ubezpieczenie do kredytu” może kryć się aż pięć rodzajów polis. Część z nich jest obowiązkowa i musi wystąpić przynajmniej przez jakiś czas trwania kredytu. Inne są dobrowolne, mogą zostać nam zaoferowane przez bank, ale decyzja o ich zakupie zależy od klienta.

Czytaj także: Ubezpieczenie kredytu? Uważaj na pułapki!

Ubezpieczenie pomostowe

To ubezpieczenie działa od chwili wypłacenia kredytu do czasu wpisania hipoteki do księgi wieczystej nieruchomości. To rodzaj zabezpieczania dla banku, który jest obowiązkowy do chwili, w której bank zostaje wpisany do księgi wieczystej jako właściciel nieruchomości. W praktyce ubezpieczenie to obejmuje okres kilku tygodni (gdy nieruchomość pochodzi z rynku wtórnego, a księga wieczysta istnieje) do kilku miesięcy (gdy nieruchomość pochodzi z rynku pierwotnego i trzeba założyć księgę).

Gdy sąd wpisze już hipotekę do księgi wieczystej, a decyzja się uprawomocni, ubezpieczenie przestaje być wymagane, a bank obniża marżę. Bo ubezpieczenie pomostowe to nic innego, jak wyższe oprocentowanie, jako zabezpieczenie dla banku. Jego wysokość waha się od 0,3% w banku ING do 1,5% w mBanku. Wyjątkiem jest bank Millennium, który pobiera składkę miesięczną w wysokości 1/12 liczoną od 1% udzielonej kwoty kredytu. Kwoty te nie są więc małe – przy droższych nieruchomościach mogą wynieść nawet kilka tysięcy złoty.

Jak w praktyce działa to ubezpieczenie? Gdyby tuż po wzięciu kredytu klient przestał spłacać dług, ubezpieczyciel wypłaci pieniądze bankowi, który bez hipoteki nie mógłby nawet odzyskać i odsprzedać kredytowanej nieruchomości. W praktyce do takich sytuacji dochodzi niezwykle rzadko. Powstanie księgi wieczystej może być rozciągnięte w czasie, na przykład, gdy dojdzie do wady prawnej, ale zawsze w końcu sytuacja zostaje wyjaśniona, a wpis dokonany, a kredytobiorcy niezwykle rzadko przestają płacić kredyt hipoteczny w ciągu 3 czy 5 miesięcy od jego wzięcia.

Ubezpieczenie pomostowe jest obowiązkowe we wszystkich bankach w Polsce.

Ubezpieczenie wkładu własnego

Czasy kiedy można było się zadłużyć na 100 % wartości nieruchomości, czy nawet powyżej tego poziomu, minęły. Banki są dziś dużo ostrożniejsze i zwykle takie podejście jest rozsądne – chroni tak instytucję jak i klienta, który w przypadku utraty wartości nieruchomości mógłby się znaleźć w trudnym położeniu.

Standardowo, każdy bank wymaga od kredytobiorców 20% wkładu własnego. Niektóre banki pozwalają jednak na wzięcie kredytu tym, którzy mają mniej gotówki – na przykład 10% wartości nieruchomości. W takiej sytuacji obowiązkowe jest ubezpieczenie wkładu własnego, które w praktyce sprowadza się do wyższej marży kredytu lub innej opłaty obliczonej według algorytmu stworzonego przez bank. Ubezpieczenie wkładu własnego obejmuje kwotę, której brakuje nam do 20% wartości nieruchomości. Jeśli więc mamy 10%, ubezpieczamy brakujące 10%, a gdy spłacimy tę sumę, ubezpieczenie przestaje obowiązywać. W praktyce ubezpieczenie wkładu własnego nie jest więc klasyczną polisą, ale po prostu dodatkowym zabezpieczeniem dla banku.

Jak ten rodzaj zabezpieczenia działa w najpopularniejszych polskich bankach? PKO BP, największy polski kredytodawca stosuje takie ubezpieczenie, podnosząc marżę o 0,25%. Podobnie działa to w Deutsche Banku. Pekao SA z góry pobiera dodatkową prowizję wyliczoną według wzoru banku. mBank czy BZ WBK nie pobierają opłaty za niski wkład, a ING po prostu nie udziela kredytów osobom, które nie dysponują 20% środków własnych.

Ubezpieczenie na życie

Ten rodzaj ubezpieczenia budzi największe kontrowersje wśród klientów, głównie dlatego, że wciąż dość powszechna jest obiegowa opinia, że banki wymuszają zakup takich polis na osobach biorących kredyt. – Rzeczywiście, wiele banków proponuje klientom „życiówki”, ale ostateczna decyzja o zakupie zawsze należy do klienta – wyjaśnia Artur Zaremba ekspert kredytowy. – Jeśli bank chce zaproponować klientowi ubezpieczenie na życie, musi wydać dwa Formularze Informacyjne – standardowy oraz z ofertą promocyjną, która może zawierać również ubezpieczenie na życie. Wybór w tej sytuacji zawsze należy do klienta.

Bardzo często jest jednak tak, że decyzja o zakupie życiówki podyktowana jest oszczędnością, bo przy wyborze tego ubezpieczenia banki zwykle oferują nam lepsze oprocentowanie kredytu. – Sporo osób zgadza się na ten rodzaj ubezpieczenia, bo po prostu bardziej im się to opłaca. Nie wszyscy klienci dokładnie analizują zapisy ubezpieczenia. Decyduje prosty, matematyczny rachunek – tłumaczy Zaremba.

Są też klienci, którzy z własnej woli decydują się na wykupienie ubezpieczenia na życie, sami o nie pytają i zabiegają. Zwykle są to ojcowie rodzin, mężowie, których żona zarabia znacznie mniej i w razie jego śmierci miałaby problem z samodzielnym spłaceniem kredytu.

W świetle obowiązującego w naszym kraju prawa bank nie może zmusić nas do zakupu ubezpieczenia na życie, ale może wymagać go w określonych przypadkach. PKO SA stawia taki warunek osobom biorącym kredyt w pojedynkę lub kiedy dysproporcja zarobków między osobami biorącymi kredyt jest bardzo duża.

Jak działa ubezpieczenie na życie? Najczęściej oferta obejmuje standardowe ubezpieczenie na wypadek śmierci, pozbawione takich dodatków, jak ubezpieczenie uszczerbku na zdrowiu czy polisa od inwalidztwa. W praktyce polisa zadziała więc tylko w chwili śmierci kredytobiorcy – ubezpieczyciel pokryje kredyt. Jeśli kredytobiorców jest dwóch, najczęściej ubezpieczeniem objęta jest osoba z wyższym dochodem.

Ubezpieczenie na wypadek utraty pracy

Ten rodzaj ubezpieczenia również jest dobrowolny, choć w niektórych bankach skorzystanie z niej, może dać lepsze ogólne warunki kredytu, szczególnie przy długim okresie kredytowania (PKO BP). Jak działa ten rodzaj polisy? W teorii – przez jakiś czas, ustalony w OWU, spłaca raty kredytu, gdy kredytobiorca straci pracę. W praktyce jednak ubezpieczenie to obwarowane jest masą dodatkowych warunków i zadziała tylko w określonych wypadkach – np. gdy nasze stanowisko zostanie zlikwidowane, gdy firma upadnie. Prawie na pewno polisa nie pomoże nam, gdy zostaniemy po prostu zwolnieni, sami zrezygnujemy z pracy lub nasza umowa o pracę po prostu dobiegnie końca. Warto mieć tego świadomość i dokładnie przeczytać Ogólne Warunki Ubezpieczenia.

Przykład? PKO BP proponuje klientom ubezpieczenie od utraty pracy i hospitalizacji. W wariancie 4-letnim kosztuje ono 3,25% kwoty kredytu. Przy kredycie na 200 000 złotych cena tej polisy wyniesie więc 6000 złotych, czyli stosunkowo sporo, szczególnie, gdy weźmiemy pod uwagę dość wąski zakres ubezpieczenia.

Prawdopodobieństwo, że skorzystamy z tej ochrony jest więc małe. Ale dzięki temu ubezpieczeniu uzyskujemy na tyle lepszą marżę kredytu, że jego zakup zwyczajnie się może opłacić. Zawsze trzeba to po prostu przeliczyć i zweryfikować.

Ubezpieczenie nieruchomości

A co z ubezpieczeniem nieruchomości? Tego rodzaju polisy wymaga każdy bank dający nam kredyt, ale niewiele placówek namawia nas do zakupu jej w konkretnym towarzystwie, zwykle po prostu przy zawieraniu kredytu zostaje nam przedstawiona niezobowiązująca oferta. Polisa nie musi zostać wykupiona w chwili wzięcia kredytu, choć i w tym przypadku jej zakup często obniża oprocentowanie. Szczególnie atrakcyjną ofertę ubezpieczenia nieruchomości w PZU ma teraz bank ING. Oferta polisy jest tańsza, niż, gdybyśmy ten sam zakres ubezpieczenia kupowali bezpośrednio w PZU.

Warto jednak wiedzieć, że bank wymaga od kredytobiorcy wyłącznie najprostszej formy ubezpieczenia nieruchomości od tzw. zdarzeń losowych: pożaru, uderzenia pioruna, huraganu, powodzi, lawiny, uderzenia pojazdu i upadku samolotu, zniszczenia przez spadające drzewa czy szkód wodociągowych. Jeśli budynek zawali się z powodu trzęsienia ziemi albo spłonie w pożarze, ubezpieczyciel spłaci pozostały kredyt a resztę kwoty wypłaci ubezpieczonemu.

Jeśli klient chce poszerzyć polisę o ubezpieczenie od włamania czy kradzieży, ubezpieczenie stałego wyposażenia mieszkania czy innych części ruchomych, może sam wybrać najbardziej opłacalną polisę. Często jej cena i zakres będą tańsze w innym towarzystwie – warto oferty porównać i

Czytaj także: Ubezpieczenie mieszkania do kredytu hipotecznego -czy warto kupić w banku?

Rekomendacja U, czyli klient decyduje

Banki nie mogą wymagać od klientów, by w pakiecie z kredytem, kupowali obowiązkowe ubezpieczenie. Warto o tym pamiętać. Dzięki wprowadzonej w 2015 roku przez Komisję Nadzoru Finansowego tzw. rekomendacji U, prawem banku jest przedstawienie klientowi dwóch ofert – bez dodatkowych ubezpieczeń i z tymi polisami. Dodatkowo, wszelkie dokumenty muszą być pisane prostym i zrozumiałym językiem. Klient ma prawo zapoznać się z tą ofertą, rozważyć jej warunki i dokonać własnego wyboru. Może też w dowolnym momencie zrezygnować z polis, licząc się z tym, że zmieni to warunki kredytowania.

Powinniśmy też mieć świadomość, że większość ubezpieczeń, na które namawia nas bank ma charakter mocno wirtualny, a warunki, w których polisa ma zastosowanie występują niezwykle rzadko. Wyjątkiem, który warto rozważyć jest polisa na życie, która może uratować byt rodziny, gdy jeden z kredytobiorców umiera, oraz ubezpieczenie samej nieruchomości, które warto mieć bez względu na to, czy mieszkanie jest kupione na kredyt czy nasze własne. Warto więc na spokojnie rozważyć ofertę i wziąć pod uwagę wszystkie argumenty – nie decydować się na wszystkie polisy w ciemno, ale też nie oburzać się dla zasady, że bank „wciska” nam coś, czego nie chcemy.

– Kredyt hipoteczny staje się w naszym kraju produktem powszechnym, rośnie też wiedza na temat zasad brania kredytów – tłumaczy Artur Zaremba. – Coraz więcej ludzi rozumie, że ubezpieczenia nie zawsze są obowiązkowe, że pracownicy banków oferują je nam na takich samych zasadach, jak lokaty czy katy kredytowe. Uczymy się porównywać, przeliczać, podejmować mądre decyzje. Czasy, w których klient niewiele rozumie, a bank „wciska” mu masę niepotrzebnych produktów minęły – dodaje.

Skorzystaj z naszej ściągi zanim zdecydujesz!

Ofertę ubezpieczenie Twojego mieszkania porównasz tutaj.

Podsumowanie

- Biorąc kredyt hipoteczny zwykle musimy liczyć się z koniecznością posiadania innych produktów finansowych

- Banki zwykle proponują oferty z ubezpieczeniem/bez ubezpieczenia - różnią się one warunkami

- Ubezpieczenie pomostowe i niskiego wkładu własnego jest zwykle obowiązkowe, ale warunki zależą od konkretnego banku i kalkulowanego przez instytucję ryzyka

- Ubezpieczenie od utraty pracy, na życie czy ubezpieczenie nieruchomości nie są zwykle obowiązkowe, ale rezygnacja z nich może się wiązać z pogorszeniem warunków kredytowania nieruchomości

- Bank nie może zmuszać klienta do zakupu konkretnego ubezpieczenia. Warto porównać konkurencyjne oferty i jeśli s korzystniejsze kupić ubezpieczenie poza bankiem.

Wszystkie treści prezentowane na łamach niniejszej witryny internetowej mają charakter wyłącznie informacyjno-edukacyjny, stanowiąc wyraz osobistych poglądów ich autora/ów oraz nie nie powinny stanowić podstawy przy podejmowaniu decyzji biznesowych, inwestycyjnych, lub podatkowych, za które to decyzje właściciel strony internetowej ani autorzy nie ponoszą jakiejkolwiek odpowiedzialności.

Podobne artykuły

Zaciągasz kredyt hipoteczny? Ubezpieczenie to nie tylko dodatkowe koszty, ale przede wszystkim zabezpieczenie dla Ciebie i Twojej rodziny. Dowiedz się, dlaczego warto je mieć. Pamiętaj, że kredyt hipoteczny to zobowiązanie na długie lata, które warto zabezpieczyć, a jednocześnie nie dać się naciągnąć na niepotrzebną polisę.

Ubezpieczenie pomostowe to jeden z obowiązkowych składników kredytu hipotecznego. Niewiele osób jednak wie, czym w zasadzie jest owa polisa i kogo chroni. Jakie zmiany szykują się w związku z podpisaną 16 sierpnia 2022 r. przez prezydenta nowelizacją ustawy? Ile wynosi ubezpieczenie pomostowe i jakie stawki obowiązują w mBanku, PKO BP czy Alior Banku. Odpowiadamy!

Z danych BIK wynika, że w ubiegłym roku co drugi dorosły Polak korzystał z kredytu. Ponad 15 milionów rodaków zadłużyło się w bankach. Część z nich zrobiła to, aby kupić nowe auto. Jeśli kupujesz pojazd “do spółki z bankiem”, sprawdź, jakie powinno być ubezpieczenie samochodu na kredyt.

Już co piąty Polak wykupił jakieś ubezpieczenie w banku - tak wynika z Ogólnopolskiego Badania Bancassurance przeprowadzonego na zlecenie Europ Assistance. Jednak poziom wiedzy ubezpieczeniowej pracowników banków jest daleki od ideału. Bankowcy wiedzą, że mają sprzedać polisę - i niewiele poza tym.

Konsekwencją epidemii koronawirusa są czasowe ograniczenia w funkcjonowaniu zakładów pracy. Niepewność powoduje, że wielu kredytobiorców zastanawia się, co dalej. Dotyczy to szczególnie osób spłacających kredyty hipoteczne. Czy w obecnej sytuacji zadziała ubezpieczenie kredytu hipotecznego? Jakie propozycje dla swoich klientów przygotowały banki? Sprawdzamy!

Aż 6500 zł zapłacił ojciec naszego Czytelnika za ubezpieczenie pożyczki, które i tak nie daje mu żadnej ochrony. W dodatku sprzedano mu polisę od niezdolności do pracy - choć ma 78 lat i jest na emeryturze. Co na to KNF?

Najchętniej czytane

Prognozowana średnia cena za OC w marcu 2026 r. wynosi 668 zł – wynika z wewnętrznych danych Punkty. Choć w ostatnich miesiącach ceny polis ustabilizowały się, różnice pomiędzy stawkami za ubezpieczenie są ogromne. Jedni płacą zaledwie nieco ponad 500 zł, inni – więcej niż 1600 zł. Gdzie znaleźć najtańsze OC w Polsce i jak obniżyć koszty ubezpieczenia samochodu? Odpowiadamy na podstawie najnowszych danych z rynku.

Przerwy w dostawach prądu, tysiące zerwanych dachów, a nawet całkowicie zniszczonych domów. To skutki orkanów, które coraz częściej przetaczają się przez Polskę, zostawiając za sobą potężne straty. Naprawa szkód będzie mniej dotkliwa, jeśli otrzymasz odszkodowanie z ubezpieczenia nieruchomości na wypadek wichur. Ile kosztuje i jak działa ubezpieczenie na wypadek silnego wiatru, huraganu i trąby powietrznej?

W 2025 roku kierowców w Polsce czekają istotne zmiany w przepisach dotyczących badań technicznych pojazdów. Ministerstwo Infrastruktury planuje wprowadzenie nowych regulacji, które obejmą m.in. podwyżkę opłat za obowiązkowe przeglądy techniczne oraz zaostrzenie procedur ich przeprowadzania.